この記事の目次

FX取引における決済注文パターンの種類と方法(後編)

さて、今回は前回引き続きFXにおける注文形態の詳細を解説してゆきたいと思います。

決済注文方法⑤

OCO注文(One Cancel Other)注文

「OCO(オーシーオー)注文」は、一度に二つの注文を出して、どちらかの注文が約定したら別の注文が取り消しになるという注文方法です。

「為替レートが今よりも高くなるときはこうしたい、逆に安くなる時はああしたい」という”場合分け”の取引が可能となります。

注文は、「指値」でも「逆指値」でも出せます。

また、「OCO(オーシーオー)注文」は、

新規の注文時でも既に注文済みの決済にも可能ですから、「利益確定パターン」や「損切り想定パターン」など、いろいろなケースでの利用が考えられます。

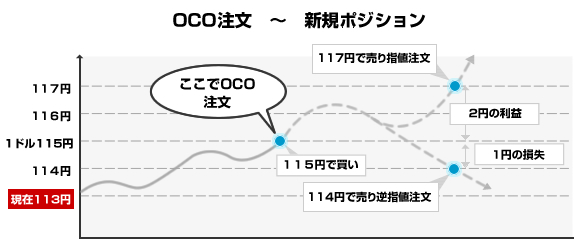

新規注文でポジションを持つ場合<例>

たとえば、現在の相場が1ドル=113円だとします。

上昇トレンドにのったと予想して、1ドル=115円になったら買い(逆指値)という注文を発注しました。

一定の利益を確保するため

【1ドル=117円になったら売り(指値)】

もう一方は損失を限定するため

【1ドル=114円になったら売り(逆指値=ストップ)】という条件がOCOでは可能となります。

このケースでは、予想どおり1ドル=117円(ドル高)になったら【2円の利益が確定】し、予想とは逆に1ドル=114円(ドル安)に振れたら【1円の損失が確定】ということになります。

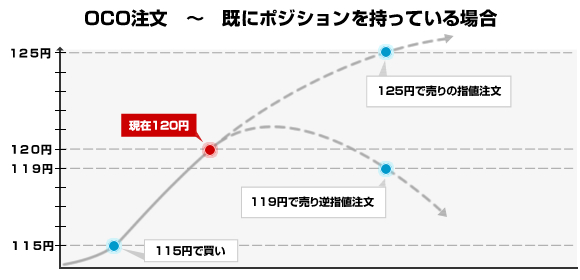

既にポジションを持っている場合<例>

既にドル買いをしていて、上昇トレンドまっ只中。

でも急激なドル安が襲ってきたら、

現在の利益はパーになってしまう。

一体どうしたら・・・。

こういう場合にも、

「OCO(オーシーオー)注文」は活躍します。

たとえば、1ドル=115円で買ったドルが、現在の相場では1ドル=120円まで上昇しています。

今決済すれば、5円の利益が確定します。

しかし、人は欲張りなものでもう少しもう少しと、ついつい期待を膨らませてしまいますね。

こうしたケースでは、たとえば1ドル=125円まで上昇(ドル高)を期待するのであれば、

利益確定のための「1ドル=125円での指値の売り注文」と「1ドル=119円での逆指値の売り注文(ストップ)」を同時に出します。

このケースでの逆指値の売り注文(ストップ)は、損失を限定する目的ではなく、含み益をできるだけ減らさないようにする為の『利益確定』の注文になります。

予想どおり1ドル=125円になったら

【10円の利益が確定】します。

もし、1ドル=120円から急激な変動で一気にドル安となった場合でも、自動的に1ドル=119円で決済されますから、【4円の利益が確定】され、相場急反転のリスクを最小限でスリ抜けられました。

どちらに転んでも、

利益は確保されるということですね。

注文を同時に出しておくことで、

一定の利益を確保することが可能です。

決済注文方法⑥

IFO(アイエフオー)注文

「IFO(アイエフオー)注文」は、IFD(イフダン)注文とOCO(オーシーオー)注文を組み合わせた注文方法で、両者の特徴をそのまま活かした方法です。

最初にIFD注文が約定した後に、

自動的にOCO注文が発動される仕組み。

IFDでは、決済注文は一つしか発注できませんが、OCOは一度に二つの決済注文が可能です。

この両者を組み合わせることによって、一度に3つの注文が出せて、決済注文も二つ可能になります。

つまり、IFO注文で発注した場合、

「新規ポジションの確保」「利益確定の指値(リミット)」「損切りの逆指値(ストップ)」を同時に発注できて、最初の注文が約定されると、二つの決済注文も自動的に発動されるということです。

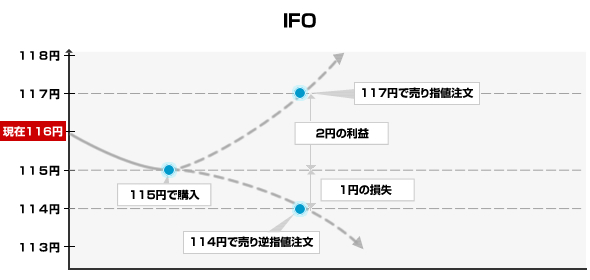

IFO(アイエフオー)取引<例>

たとえば、現在の相場が1ドル=116円だとします。

1ドル=115円になったら買いの指値注文を新規で発注しました。

一定の利益を確保するため

【1ドル=117円になったら売りの指値注文】

もう一方は損失を限定するため

【1ドル=114円になったら売りの逆指値注文(ストップ)】という条件も同時につけ加えます。

このケースでは、予想どおり1ドル=117円(ドル高)になったら【2円の利益が確定】し、予想とは逆に1ドル=114円(ドル安)に振れたら【1円の損失が確定】ということになります。

このように、IFO(アイエフオー)注文は、買いから売り(売りから買い)まで、一度の注文で指定できます。

決済も自動でされますから、為替レートをチェックできない方、パソコンの前に張り付くことが出来ない方でも、取引が可能な方法といえるでしょう。

決済注文方法⑦トレール注文

トレール注文は、相場の値動きに応じて、自動的に注文価格がついていく逆指値注文で決済専用の注文方法です。

トレールとは「追いかける」という意味で、「利益を伸ばしたいけれど、万が一の時はきっちりと利益を確保したい」という場合に使える注文方法。

損失確定のためのストップロス注文に利用されることから、『トレールストップ注文』とも呼ばれています。

買いポジション保有時の決済注文

買い注文のケースでは、ストップロス設定した価格が相場の上昇に伴って後を追いながら、予め設定した値幅で自動的に切り上がっていきます。

1度切り上がったレートは下がることはありません。

たとえば、現在の相場が1ドル=100円のときに買いポジションを保有したとします。

99円でストップロスを逆指値注文した場合、差額の1円がトレール幅となります。

もしも相場が下落することなく99円になった場合は、その時点で逆指値によって売り注文が約定します。

この時点で1円の損失が出たことになります。

図のケースでは、相場が上下しながらも予想通りに上昇し、トレール注文も同時に切り上がっていきました。

102円まで上昇した後、下がりだして101円になったところでトレール注文の売り注文が約定します。

1ドル=100円のときに買っているので、

この時点で1円の利益が確定します。

売りポジション保有時の決済注文

売り注文のケースでは、ストップロス設定した価格が相場の下降に伴って後を追いながら、予め設定した値幅で自動的に切り下がっていきます。

1度切り下がったレートは上がることはありません。

たとえば、現在の相場が1ドル=100円のときに売りポジションを保有したとします。

101円でストップロスを逆指値注文した場合、差額の1円がトレール幅となります。

もしも相場が上昇することなく101円になった場合は、その時点で逆指値によって買い注文が約定します。

この時点で1円の損失が出たことになります。

図のケースでは、相場が上下しながらも予想通りに下落し、トレール注文も同時に切り下がっていきました。

97円50銭まで下降した後、上がりだして98円50銭円になったところでトレール注文の買い注文が約定します。

1ドル=100円のときに売っているので、

この時点で1円50銭の利益が確定します。

利益確定時の注文方法

トレール注文は、基本的に利益確定値を決めないトレード方法なので、相場が上昇(下降)した分、利益も自然と切り上がり(下がり)ます。(決済していないので確定値ではありません)

極端ないい方をすれば、相場が同一方向に振れていけば、どこまでもついていくので利益確定は永遠にしません。

ですから、頃合いを見て利益確定の決済注文を入れるか、相場の反転を待って、ストップロスにかかるのを待つかのどちらかが決済となります。