テクニカル分析の種類

「エリオット波動理論」とは?

テクニカル分析の概要に触れた先のコラムでは、様々な専門用語が登場しました。

その専門用語をひとつひとつ詳細に説明してゆきたいと思います。

続いては、テクニカル分析の体系的理論としてとりあげた「エリオット波動理論」について。

エリオット波動論は、欧米をはじめ世界中にFX投資者の中に多くの信奉者がいる相場分析法です。

チャールズ・ダウより少し遅れて米国で活躍した株式アナリスト、ラルフ・ネルソン・エリオット(1871年~1947年)が編み出し、戦後の60年代になって再評価され、投資家の注目を集めるようになりました。

その理論は、単なる相場の値動きだけでなく、1000年単位の歴史の周期まで視野に入れた壮大なものです。

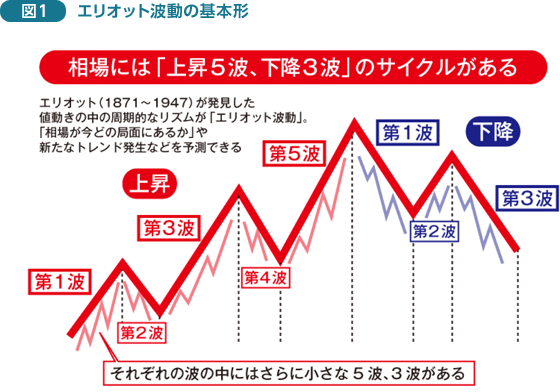

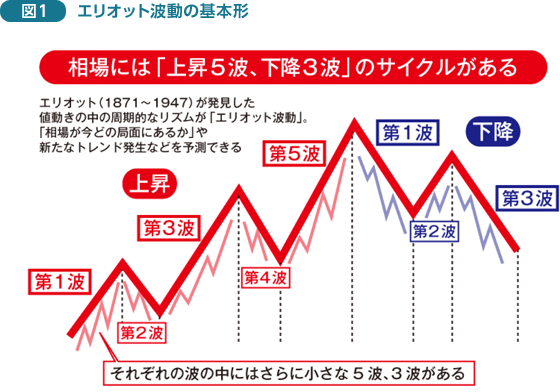

エリオット波動論を一言でいうと、「相場にはサイクルがあり、値動きには一定のリズムがある」ということになります。

エリオットは、過去のNYダウ平均を緻密に分析することで、値動きのなかに「上昇→下降」の波が一定の規則性をもって何度も出現することを発見しました。

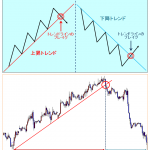

これが「上昇5波・下降3波」というエリオット波動の根幹をなす値動きの周期です。

つまり、上昇相場は「上げ→下げ→上げ→下げ→上げ」という5つの連続した波動から成り立ち、その後には「下げ→上げ→下げ」という3つの波動による下降調整相場が続くというもの。

値動きのイメージとしては、上昇は「W」、下降は「逆さN」の字形で動くと覚えておくといいでしょう。

さらに、値動きの周期には長短さまざまなものがあり、「サイクル」という大波動の波の一つ一つのなかに、「プライマリー」と呼ばれる上昇5波があったり、その細部にもまた「インターミディエート」という小波動があったりと。

いわば、"入れ子細工"のような構造になっている点に特徴があります。

エリオット波動のもっとも長いものは、「ミレニアムサイクル」(千年周期)と呼ばれ、ローマ帝国の滅亡に始まり、重商主義の発展、産業革命の勃興まで視野に入れた、実に遠大なものです。

この千年周期の次には、数十年から100年前後の「グランド・スーパー・サイクル」が続き、「メヌエット」と呼ばれる数日単位の小波動まで、9つの波に分類されています。

こうしたエリオット波動論は、1929年の世界大恐慌や、1987年のブラックマンデー大暴落を見事に的中させ市場の注目を浴びる契機になりました。

FXの場合、株価と違って、一方の通貨が下落するということは、もう一方の通貨が上昇することなので、下降トレンドなら「下降5波・上昇3波」があってもおかしくありません。

エリオット波動が変形した「エクステンション」(延長)とは?

上昇5波のそれぞれの波は次のような特徴をもっています。

第1波=じわじわとした動きで徐々に方向性が明らかに。

第2波=第1波の大半を打ち消す反対方向のかなり強い動き。売買高が低下することで収束。

第3波=通常はもっとも強く長い動きで、5波のうち最大値幅動くことが多い。

第4波=乱高下が続く複雑な動きで高値持ち合いに近い。

第5波=かなりのスピードと勢いをもったバブル的な急騰であることが多い。

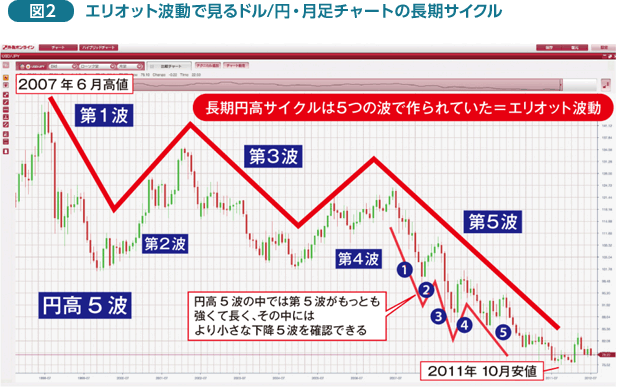

図2の「ドル/円」の値動きは、第5波がもっとも長く、第5波のなかにさらに5つの波を確認することができます。

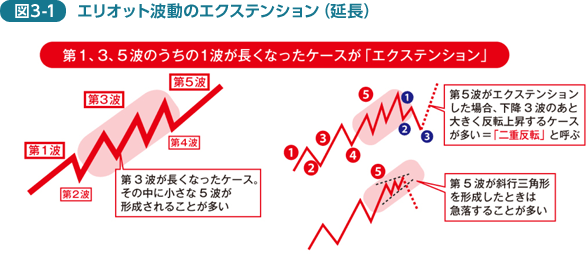

このように、「上昇5波・下降3波」といっても、かたちが崩れていたり、波の数が違っていたりする場合も多く、エリオットはこれを「エクステンション(延長)」と呼んでいます。

たとえば、上昇5波のなかでは、第3波や第5波が複数の波になって、エクステンションしやすいといわれています。

5つの波のなかでエクステンションが起こるのは通常、ひとつの波だけです。

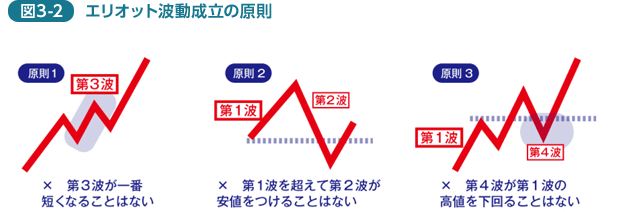

上昇5波の絶対的な原則としては、

●第1、3、5波の上昇で第3波が一番短くなることはない。

●第1波の上昇を完全に打ち消すような第2波の下落はない。

●第4波の下落が第1波の波の頂点を下回ることはない。

といったものが挙げられます(図3)。

エリオット波動の「上昇5波・下降3波」と、フィボナッチ数列との関連性もよく指摘されるところです。

3、5やその和である8はフィボナッチ数列に登場する数です。

上昇5波は、さらに5波→3波→5波→3波→5波の計21波に細分化されますが、21もまたフィボナッチ数列になります。

そのため、エリオット波動の分析には、※フィボナッチ・リトレースメントを併用するが一般的です。

※フィボナッチ・リトレースメント

相場はトレンドが発生したときでも一直線に動くわけではなく、「戻り」の動きを繰り返しながら動いていきます。

上昇相場における押し目や下降相場における一時的な戻りの目標価格を判断する指標として「フィボナッチリトレースメント」が使われます。

フィボナッチとは、イタリアの数学者レオナルド・フィボナッチ氏が研究した「フィボナッチ級数」を意味し、リトレースメントとは「引き返す、後戻りする」といった意味です。

エリオット波動はフィボナッチ数列と深い関係性がある

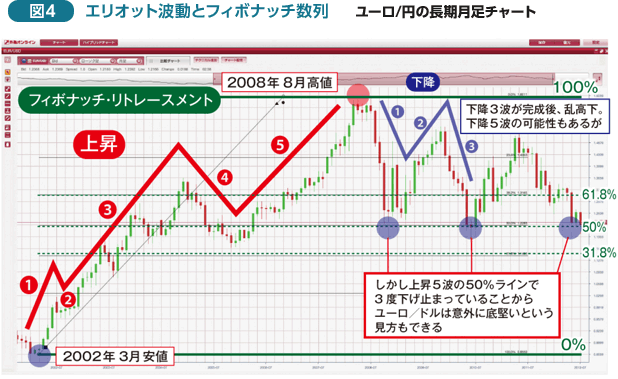

図4は、2002年から現在に至るまでの「ユーロ/ドル」の長期月足チャートです。

チャート上には、比較的クリアな「上昇5波・下降3波」が確認でき、その波動は2010年5月に終わって、反転上昇を始めましたが。

次の上昇サイクルに移行せず、このまま下落が続くようなら、「下降5波」があらたに完成しそうな勢いです。

この値動きをフィボナッチ・リトレースメントで分析してみると、

「ユーロ/ドル」は2008年8月に、1ユーロ1.6ドル台の最高値をつけて以降、それまでの上昇幅の50%ライン付近で実に3度も下げ止まっています。

ユーロ危機の深刻化を考えると、

もっと下がってもよさそうなものです。

しかし、過去の上昇幅の50%ラインを突き破れないところを見ると、「ユーロ/ドル」が意外に底堅い値動きをしている、と考えることもできるのです。

このように、エリオット波動は、相場の大局観を養うために、ぜひとも覚えておきたい分析法ですが、実際のトレードにはどう役立てればいいのでしょうか?

テクニカル分析

「エリオット波動理論」によるエントリー手法

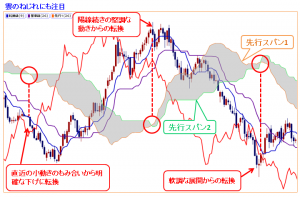

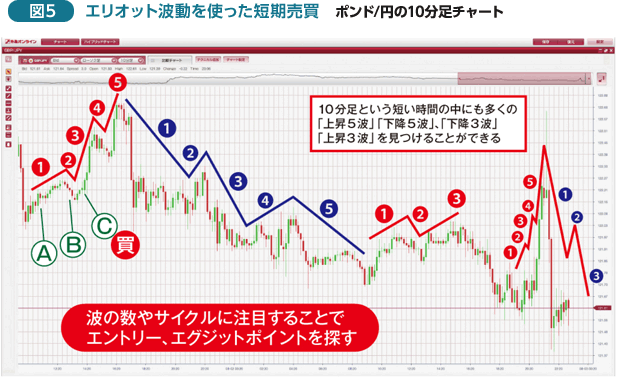

図5は、「ポンド/円」の8月1~3日までの10分足チャートです。

時間的に見ると非常に短い期間の値動きですが、そのなかにエリオット波動の「5波」や、その修正の動きである「3波」が随所に登場していることがわかります。

値動きに勢いがついて、一方向に大きく振れる場合、その動きが5波を形成しやすいことを意識していると、短期売買における相場の波に便乗しやすいはずです。

たとえば、急落から反転上昇が始まった図5のAの部分は、明らかに新しいサイクルの始まりで、上昇第1波と考えることができます。

すると、Bの部分は上昇第2波の調整ですから、そこから反転上昇を開始したCの地点は、絶好の買いポイントになります。

エリオット波動は、明確な売買シグナルを出してくれるわけではないので一見、とっつきにくく、使いづらく感じるかもしれません。

しかし、これまでの値動きを「上昇5波・下降3波」という視点でとられることで、

「相場は今、何番目の波の中にあるのか?」

「波の数から考えて、この相場はそろそろ終わりではないのか?」

「新しい波動入り後、どの波でエントリーすべきか?」

といった売買プランを考えるうえで、

非常に参考になることは間違いないでしょう。

※あくまで根拠の1つとしてお考え下さい。

※これだけで判断してエントリーではありません。