この記事の目次

13.テクニカル分析の種類

「フィボナッチ数列」とは黄金比とかにも関係しているから重要?

FXをやったことがないっていう人でも、フィボナッチっていう名前を聞いたことがあるはずです。

数学で出てきたような?と覚えのある方もいるかもしれないフィボナッチ数列。

実はこれ、世界のいたるところで出てくる黄金比とかにも関係していて、とにかく重要なのです。

今回は、FXにおけるテクニカル分析でも重宝されるフィボナッチについて、見ていきましょう

フィボナッチ数列が織りなす黄金比

FXにおけるフィボナッチを使った分析の前提として、なぜ、このフィボナッチとやらが重要なのかということについて、知っておきましょう。

数学でフィボナッチ数列って習いましたよね。

それはこういうものでした。

1 1 2 3 5 8 13 21 34 55 89 144 233 ……

どういう数字の並びかと言うと、

直前の2つの項の和が次の項の値になっています。

1+1=2、1+2=3、2+3=5、3+5=8 ……、

といった具合ですね。

この数列、実はこんな特徴があるんです。

・任意の項で、その1つ前の項を割った値は0.618に収束していく

・任意の項で、その1つ後の項を割った値は1.618に収束していく

・任意の項で、その2つ前の項を割った値は0.382に収束していく

・任意の項で、その2つ後の項を割った値は2.618に収束していく

・任意の項で、その3つ前の項を割った値は0.236に収束していく

・任意の項で、その3つ後の項を割った値は4.236に収束していく

この比率がめちゃくちゃ重要なんです。

なかでも1:1.618(0.618:1)は、黄金比とも呼ばれる割合で、FXに限らずいろんなところに使われたり、見られたりします。

例えば、実用的なところでいうと、昔からこの比率は美しいとされていて、建築やらデザインなどの分野で使われています。

はたまた、宇宙を見ると星雲の渦巻きもフィボナッチが関係していたりします。

なんだか、話がでかすぎるので訳が分かんなくなってきそうですが、とにかくすごいということが分かればOKです!

相場とフィボナッチ比率の求め方

この重要な比率たちですが、

相場の世界ではどういった使われ方がするのか?

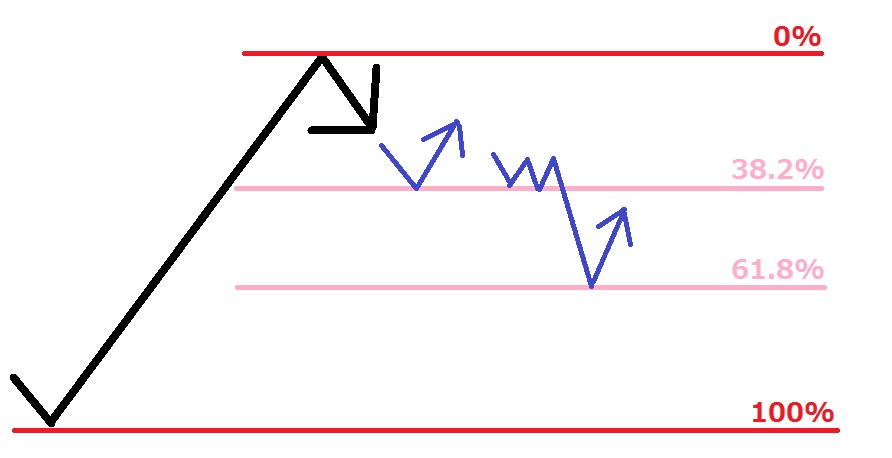

ザックリしたイメージを図で書いてみましたが、1つのトレンドが発生して、いったん天井を打ったとします。

天井となった後は落ちるわけですが、その後の動きでフィボナッチ比率のラインが意識されやすくなるのです。

(図ではゴチャゴチャしないように0.382、0.618のラインしか書いていませんが、その他の比率も意識されます!)

これは、黄金比と言われる人間がもっとも自然に感じるようなバランスのところまで落ちたら、買い支えたくなるという人間の性が原因なのかもしれません。

あるいは、そもそもそういうフィボナッチ比率が意識されるということ自体が市場に広まっているから、というのが理由かもしれません。

何が真実かは分かりませんが、事実としてこういったラインはチャート上で意識されています。

であるならば、チャートを分析する上では使わない手はありませんね!

今まで意識したことなかったという人は、この観点を付け加えることで、今までより1つ、チャートを深く見られるようになります。

フィボナッチ比率を使ったテクニカル

フィボナッチ・リトレースメントの使い方

フィボナッチ比率を使ったFXのテクニカル指標の基本となるのが、フィボナッチ・リトレースメントです。

このテクニカルは、始点と終点を決めて、その価格差をベースにして重要なフィボナッチ比率をチャート上に示してくれます。

つまり、一目でトレーダーたちに意識されやすいラインを表示してくれるんですね。

それでは実際に引いてみましょう。

赤い部分を始点、終点としてフィボナッチ・リトレースメントを引いています。

こういう形で1つの波の始点と終点をつなぐのが、フィボナッチ・リトレースメントの引き方です。

これを引いて、このトレンドが止まったあと、いったんどこまで押すのか、という観点で見るのが一般的。

ちなみに、フィボナッチの比率ではないですが、半値の50%ラインもFXでは重要なので、フィボナッチ・リトレースメントを引けば普通は出てきます。

このチャートでは、終点の天井をつけたあとに戻しがありますが、いったん61.8%ラインまで戻して(38.2%戻し)、反発しています。

そして、その後は上値を更新できずにズルズルと下がりますが、38.2%ラインで何度も支えられ、上昇していっていますね。

このように、50%を含め、フィボナッチ・リトレースメントで示される節目のラインでは、トレードの攻防が激しくなることが多いです。

トレーダーたちはみんなこのラインが分かったうえで取引をしているということ。

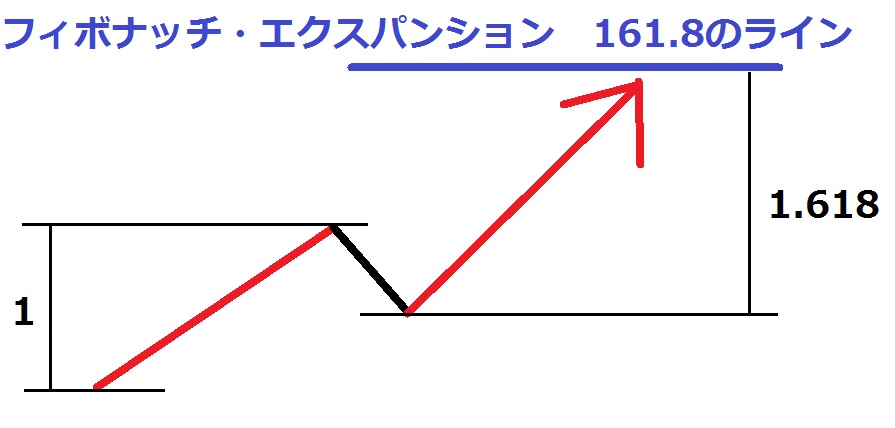

フィボナッチ・エクスパンションの使い方

もう1つ、フィボナッチ関係のテクニカル指標を紹介しましょう。

フィボナッチ・エクスパンションです。

トレンドの波、波動という言葉を使ったほうがいいかもしれませんが、この波の大きさもフィボナッチ比率となることがあります。

例えば、全体に上昇トレンドがでると、上げの波動がまず起こって、次に調整の下げ波動がきて、さらに上げの波動が起こって…、という流れになります。

この1回目の上げの波動と、2回目の上げの波動がフィボナッチ比率になる可能性が高いということです。

これはエリオット波動理論のところでも少し出てきた話ですね。

エリオット波動論では、3波は1波の1.618倍や2.618倍といった長さになりやすいですが、これはフィボナッチ比率に由来するものだったんです!

そういう意味では、エリオット波動理論のなかでも非常に使いやすいテクニカルですね。

そして、何よりフィボナッチ・エクスパンションのいいところは、目標値が分かるところです。

目標値があらかじめ分かっていれば、早めのイグジットができますからね!

それでは、実際にチャートで見てみましょう。

オレンジと緑の2つのフィボナッチ・エクスパンションを入れています。

オレンジのほうが、エリオット波動理論で言うところの1波と2波を使って、3波の終点の目標値を見つけにいっています。

3波の終点の手前ですが、きれいにFE161.8 のラインのところで一度押していますね。

これは「3波の長さが1波の1.618倍になりそうだ」と読んでいた筋が市場にいたということでしょう。

緑のほうは、3波と4波を使って、

5波の終点の目標値を見つけにいっています。

これは見事にFE61.8のラインが終点になりました。

このように、フィボナッチ・エクスパンションを使えば目標値にアタリを付けることができるので、特に利食いポイントを見定めるのに使いやすいですね!

フィボナッチを使った取引の考え方

フィボナッチ比率を使えば、チャート上の重要なラインを見つけることができます。

これらのラインではトレードの攻防が起こりやすく、そこでトレンドが転換したり、あるいは、トレンドの波の終点になったりします。

フィボナッチはこういったものを導き出すためのツールです。

ですが、いくら重要なラインを導きだすことができても、全体のトレンドが分かっていなければ、FXで勝っていくことは難しいでしょう。

そして、フィボナッチはそのトレンドを見極めるためのツールではありません。

全体のトレンドは他のテクニカルを使って分析して、その分析をベースにしてフィボナッチを使ってエントリー場所をより精緻に見極める。

こういった役割分担のイメージを持つといいでしょう。

フィボナッチを使えば、トレンド転換の先端や、トレンドの波の終点をピンポイントで押さえることも可能になってきます。

そういう意味では、スイング、デイトレ、スキャルピングといった取引スタイルに関わらず、あらゆる局面において役に立ちます。

フィボナッチを使いこなせるようになれば、FX取引をやるうえでかなり強力なツールになることでしょう!